- Yeniliklerimiz

- PCI kullanımı ile ilgili makaleler

- Yeni Fırsatlar

Döviz endeksleri: merkez bankalarının kartlarını açığa çıkarıyoruz

Gelişmiş ülkelerin merkez bankaları kısa vadeli planlarını kamuoyunun dikkatinden özenle korurlar. Ancak, onların eylemleri döviz piyasası yatırımcılar, kuruluşlar ve trader'ları tarafından dikkate alınmalıdır ve bu yüzden de ilgi çekicidirler. Bu makalede PQM modeli ile Sentetik enstrümanlar temelinde ana döviz endekslerinin nasıl oluşturulduğu gösterilmiştir. Endeksler arasındaki ilişkinin incelenmesi en likit döviz çiftleri üzerinde minimum riskle uzun vadeli pozisyonlar açmaya izin verir. Bu makale merkez bankaları arasındaki işbirliğinden mücadeleye geçişin küresel krizin bazı aşamalarında kaçınılmaz olabileceği hipotezini desteklemektedir.

Analiz enstrümanı olarak döviz endeksi

Para politikasını etkileyen temel faktörleri (işsizlik, enflasyon vb.) değerlendirmenin dışında sadece niceliksel analiz yöntemleri vardır. Aylar veya yıllarca devam eden istikrarlı eğilimin merkez bankaları tarafından sağlandığını varsayıyoruz: parasal ve sözlü müdahaleye merkez bankaları çok sık başvurmasalar bile para birimi stabilizasyonu için bu enstrümanları kullanıyorlar.

Küresel Forex piyasasına göre döviz değerini belirlemek için döviz endeksleri kullanılır. Bu yaklaşımın açık bir avantajı vardır: belirli ekonomik bölgede (örneğin Euro bölgesi) eğilimleri gösterir. Diğer bölgelerin ekonomik faktörleri onun üzerinde minimum etkiye sahiptir. Uluslararası Ödemeler Bankası'nın (BIS) 2013 yılı verilerine göre uluslararası işlemlerde en popüler 7 para birimleri şunlardır: USD, EUR, JPY, GBP, AUD, CHF ve CAD. Biz EURi euro göstergesini oluşturmak için yapısı AB ekonomik göstergelerinin çıkışı ile çok az değişen etalon portföyü kullanıyoruz. BEUR etalon portföy bileşimi: BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. Böylece, portföye karşı euro değeri göstergesi EUR/BEUR çapraz kurları toplamına dayanır.

Etalon portföyün Euro bölgesi haberlerine karşı duyarlılığını azaltmak için etalon portföydeki dövizlerin payını optimize ediyoruz. Bunu yapmak için BIS bankasının merkez bankaları arasında döviz cirosu ilgili verileri kullanılabilir (aşağıdaki listeye bakın). İncelenen endeksin payları kalan ciro temelinde belirlenir. Bu gösterge tüm çiftler üzerinde toplam euro cirosu ve ayrı çift üzerinde euro cirosu arasındaki farkı temsil etmektedir. Etalonda para ağırlığı kalan paya orantılı olarak seçilebilir.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

Bu şema ilgili portföyler temelinde EUR ve USD endeksleri oluşturmak için kullanılmıştır:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

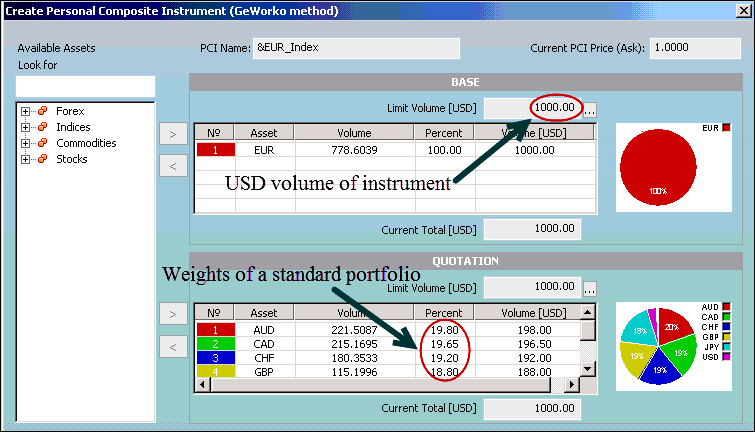

Grafik oluşturmak için özel bir arayüz yardımıyla standart varlıklar temelinde kişisel sentetik enstrüman (PCI) yaratmaya izin veren NetTradeX işlem platformu kullanılmıştır (resimde gösterilmiştir). Etalon portföy karşıt kısma dövizler ekleme yoluyla oluşturulur. Sermaye yüzdeleri belirterek dağıtılır. Euro ve ters dolar endeksini sırasıyla EURi ve vsUSDi sembolleri ile işaretleyelim. Çevrimiçi kotasyonlar ve döviz endekslerinin bileşimlerini sitemizin EURi ve vsUSDi ilgili bölümlerinde bulabilirsiniz. Aşağıdaki şekilde NetTradeX platformunda EURi göstergesini oluşturma işlemi gösterilmiştir.

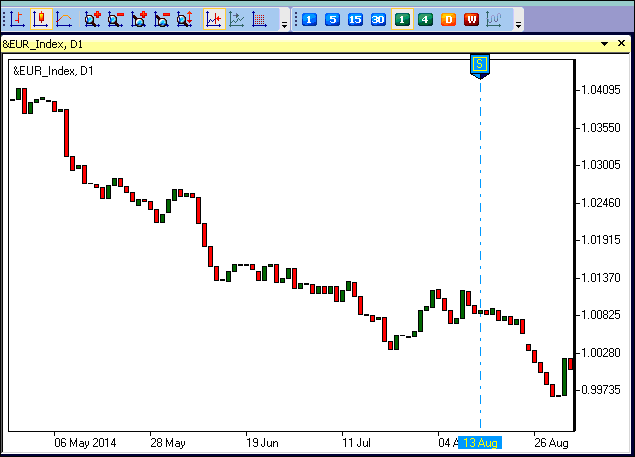

Yukarıdaki şekilde euro enstrümanın baz kısmına (üst tablo), etalon portföy ise karşıt kısmına giriyor (alt tablo). Endeks oluşturulduktan sonra ticaret platformu kütüphanesine eklenebilir. Endeksin açılış ve kapanış fiyatları baz ve karşıt kısımların oranları temelinde otomatik olarak hesaplanır (aşağıdaki şekil).

Kriz sonrası ve dövizlerin savaşı

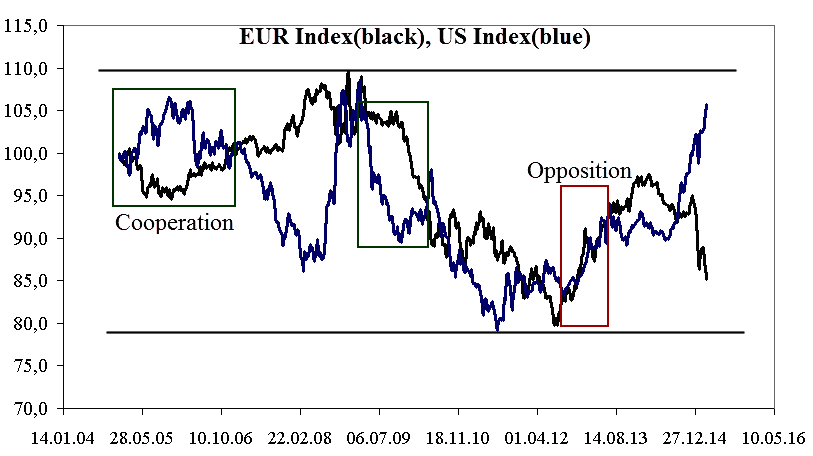

Grafikleri Excel'e aktaralım ve onları tek ölçeğe getirelim. Bu EURi ve vsUSDi endekslerini 2005 Ocak-Mart döneminde bir hafta zaman aralığında karşılaştırmaya izin verir. Baçlangıç değeri olarak yüzde 100 seviyesi kabul edilmiştir. Döviz endeksleri yüzde 80-110 aralığında hareket eder: dalgalanmalar yüzde +/- 20, yani başlangıç değeri amplitüdünün yüzde 70 altında. İstatistiksel olarak, bu Avrupa Merkez Bankası ve Fed'in analiz boyunca bağımsız para politikası yürütmedikleri anlamına geliyor. Seçilen tarihsel dönem içinde yüzde 50 pozitif korelasyon katsayısı merkez bankalarının muhtemelen işbirliğinden (kırmızı dikdörtgen) çok mücadele ettiklerine (yeşil dikdörtgen) dikkat çekti. Son kırmızı dikdörtgen grafiğin son kısmında (2012-2013) her iki para biriminin aynı zamanda güçlendiğini gösteriyor. Haftalık grafikte euro endeksi (siyah çizgi) ve dolar endeksi (mavi çizgi) gösterilmiştir.

Normalize edilmiş 2005-2013 verileri. Kaynak: IFC Markets, NetTradeX platform:

Bu aşamada Avrupa Birliği'nin ticaret dengesi 112.3 - 51.8 milyar euro, ABD ticaret dengesi ise 460.742 - 400.253 milyar dolar arttı. İhracatın kriz sonrası stimülasyon döneminde dövizlerde hissedilir güçlenme kaydedildi, endeksler aynı dönemde %80 geriledi. Parasal genişleme, amacı sermaye akımlarını sanayi ve hizmet sektörlerine yönlendirmek ve devlet tahvilleri için potansiyel alıcılar çekmek olan popüler bir stratejidir. Genişleme programının başlatılmasıyla "uzun" paraların ortaya çıkışı uzun vadeli yatırımcıların ülkelerin ekonomik toparlanmasına karşı güçlü inancına işaret ediyor. Piyasa giderek tahvilleri absorbe ederken kamu borcu artmaya başladı.

AMB tepkisi

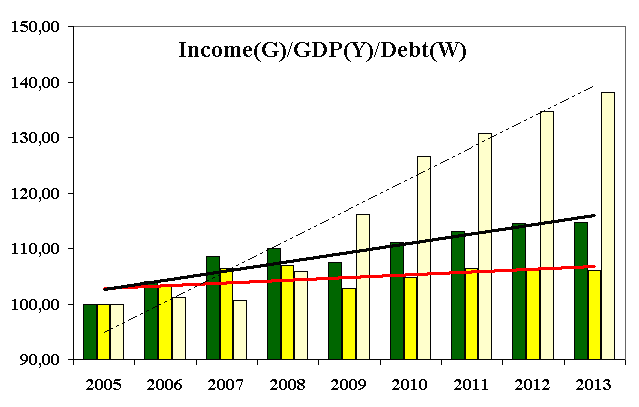

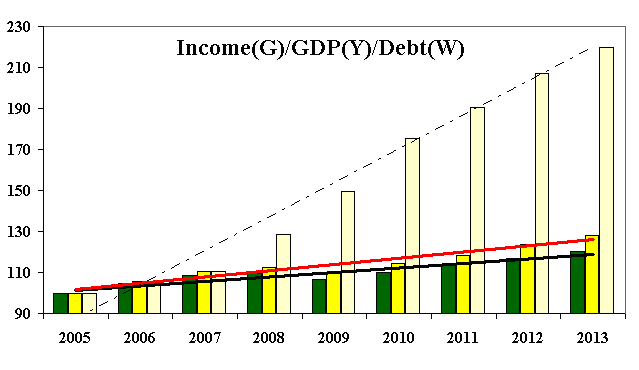

Aşağıdaki şekil Euro bölgesi ülkelerinin kişi başına gelir, GSYH ve kamu borçlarının grafiğini gösterir. 2009 yılında ulusal borç (notkalı çizgi) GSYH (kırmızı çizgi) ve gelirden (siyah çizgi) çok daha hızlı büyümeye başlıyor. QE programı başlatılır başlatılmaz ticaret dengesi artmaya başladı. Emel açıktı: nüfus gelirlerini yükseltmek. Ancak GSYİH büyümesi ve gelirler arasındaki uçurum giderek büyüyordu. Aynı şey GSYH ve ulusal borç için de geçerliydi, ki bu da ıraksayan regresyon çizgileri ile kanıtlanıyor. Gelir büyümesi GSYİH büyümesini yüzde 3.4 geride bırakırken borç GSYH'den yüzde 1.64 daha hızlı artıyordu. Böylelikle Euro bölgesinde parasal müdahale GSYH büyümesinden ziyade gelirlerdeki artışa katkıda bulunan sermayeyi çekmeye yardımcı olduğu sonucuna varılabilir.

Euro bölgesindeki temel ekonomik göstergeler.

Kişi başına düşen gelir (yeşil), GSYH (sarı) ve kamu borcu (beyaz):

Euro bölgesi yapısı aynı kalır ve büyüme stimülasyonu için başka yollar bulunmazsa benzer ekonomik model finansal piramide dönüşür. Sonuçta, borcu yeniden finanse etme gereği olur. Ekonominin yavaş toparlanmasının olası nedeni ekonomi politikasına tutunma isteksizliği ve düşük vergilendirme verimliliğidir. 2008 yılında başlayan borcun nonlineer büyüme döneminin döviz zayıflaması ile birlikte olması ilginçtir (aşağıdaki şekil). Başlangıçta, bu mekanizma yukarıda açıklandığı gibi, uzun vadeli sermaye çekmek ve ihracatı artırmaya izin veriyordu.

FED reaksiyonu

Verilen döviz direnci döneminde Federal Rezerv’in eylemlerini analiz edelim (kırmızı dikdörtgen). Şema aynı nicel özelliklere sahip: 2009’dan düşen dolar endeksine yükselen ihracat eşlik etti. Sonuç olarak büyüyen yatırım akımı GSYH'yi kırmızı bölgeden (2008 yılında yüzde eksi 5) yeşil bölgeye (2013 yılında yüzde artı 5) çıkardı.

Finansal piramit belirtileri burada daha belirgin: ulusal borç gayri safi yurtiçi hasılasından 5.44 kat daha hızlı büyüyor. Ama bu durumda yatırımcıların faaliyeti haklı kılınıyor: GSYH büyümesi, sosyal yükümlülüklerini desteklemek için para yönlendirmek suretiyle değil genel olarak ekonominin kendi kaynakları suretiyle halkın gelirini artırır. Her iki merkez bankası da yatırım kaynakları çekmek ve istikrarlı bir ekonomik iyileşme sağlamak için genişleme programını kullanıyor. Her iki durumda da, bu gibi önlemler finansal piramit yapısını oluşturur. Ancak Euro bölgesi hakkında konuşacak olursak bu piramidin yukarıda belirtilen temel faktörler nedeniyle çöküş şansları daha büyük. 2008 yılında başlayan döviz savaşı ABD ekonomisine daha çok yarar sağladı, çünkü GSYH büyümesini gelire dönüştürdü.

ABD'nin temel ekonomik göstergeleri.

Kişi başına düşen gelir (yeşil), GSYH (sarı) ve ulusal borç (beyaz):

Mücadele mi işbirliği mi?

Şu anda, AMB ve Fed politikaları işbirliği aşamasında bulunuyor. Küresel mali kriz sırasında işbirliğinden mücadeleye geçiş gerekiyordu, ancak bu artık ABD ekonomisi gibi büyüme faktörü varken elverişli değil. ABD'nin ana ticaret ortağı olarak, Avrupa Birliği, ABD ekonomisinin büyümesinden doğrudan kazanç sağlayabileceğinden dolayı döviz savaşı taraftarı değil. Ancak Euro bölgesindeki parasal genişleme zaten kısmen işlenmiştir: Eurobond satışından elde edilen fonların çoğunlukla sosyal ödemelere ve sadece bunun ardından reel sektörü desteklemek için kullanılıyor. Biz tam ölçekli parasal genişleme programının yavaş yavaş en aza düşürüleceğini ve Avurpa ekonomisi kaynaklarının borcu azaltmaya yönlendirileceğini sanıyoruz. Geçerli döviz işbirliği aşamasında ABD baz oranı dondurulması yararlı bir önlemdir. Gelecekte bu senaryo gerçekleşirse EUR/USD ve ilgili çiftler (GBP/USD, USD/CHF) ortalamaya dönüş yerine eğilim hareketi sergileyecektir. Pozisyon trader'ları bireysel ticaret stratejileri geliştirirken bu gözlemleri dikkate almalı. Bu stratejilerden birinin tanıtıldığı "Forex trading strategy: Cross Market Index. Network approach" webinarımızı dinleyebilirsiniz:

Önceki makaleler

- Kur ve Onun Temelinde Yeni Enstrümanların Oluşturulması

- Profiting in bear and bull oil markets

- Ters spread ile çifti ticaret: anlayış için 3 adım

- Portföy Kotelenme Metodu - Ticaret enstrümanları aralığının genişletilmesi

- Portföy Kotelenme Metodu - Finansal Piyasalar Analizinin Yeni Yolları

- Portfolio Quoting Method - New Trading Strategies