- Ticaret

- Enstrüman özellikleri

- Sentetik Enstrümanlar Kütüphanesi

- “Europe” döviz endeksi Yatırım

Kişisel kompozit enstrüman &EUR_Index

“Europe” döviz endeksi Yatırım

Tür:

PCIEnstrüman : &EUR_Index

Euro/Dövizler Tanımı

Döviz endeksi Forex piyasasının geri kalanlarına karşı Avrupa'nın ortak para birimi EUR'un analiz ve ticareti için kullanılır. En likit dövizler olan EUR, USD, JPY, AUD, CHF ve CAD portföyü sistemik bir piyasa göstergesi olarak kullanılır.

Avantajı

- Euro bölgesindeki temel olaylara endeksin reaksiyonu çok belirgin ve istikrarlıdır;

- Endeks pozisyon ticareti için uygun istikrarlı bir eğilim kanalı oluşturur;

- Diğer döviz bölgelerindeki temel olaylara endeksin hassasiyeti çok azdır. Bu, objektif olarak Euro bölgesi durumunu karakterize eden endeksin düşük volatilitesi olan eğilim hareketini tespit etmeye olanak verir.

Enstrümanı oluşturmak için teorik temelleri "Uygulama alanı" bölümünde bulabilirsiniz.

IFC Markets ile ticarete başlayın

Yapı

Parametreler

İşlem Saatleri

Uygulama alanı

Yapı

| &EUR_Index | № | Varlık | Hacim / 1 PCI | Yüzde | Hacim (USD) / 1 PCI | Ölçü Birimi |

|---|---|---|---|---|---|---|

| Baz kısım | 1 | EUR | 778.6039 | 100.000 | 1000.0000 | EUR |

| Kote edilen kısım | 1 | USD | 43.500 | 4.3500 | 43.5000 | USD |

| 2 | JPY | 19811.427 | 18.2000 | 182.0000 | JPY | |

| 3 | GBP | 115.200 | 18.8000 | 188.0000 | GBP | |

| 4 | CHF | 180.353 | 19.2000 | 192.0000 | CHF | |

| 5 | AUD | 221.509 | 19.8000 | 198.0000 | AUD | |

| 6 | CAD | 215.170 | 19.6500 | 196.5000 | CAD |

Parametreler

| Standard | Beginner | Demo | |

|---|---|---|---|

| Sabit Spread (piplerle) | |||

| Dalgalı Spread (piplerle) | |||

| Emir mesafesi (piplerle) | |||

| Swap (alış/satış) piplerle (Hcm) | |||

|

Kullanılabilir hacimler | |||

| Vol hacim için USD ile 1 pip değeri |

İşlem Saatleri

| Gün | İşlem saatleri (CET) | Bölgesel işlem saatleri |

| Pazartesi | 00:00 — 24:00 | 00:00 — 24:00 |

| Salı | 00:00 — 24:00 | 00:00 — 24:00 |

| Çarşamba | 00:00 — 24:00 | 00:00 — 24:00 |

| Perşembe | 00:00 — 24:00 | 00:00 — 24:00 |

| Cuma | 00:00 — 22:00 | 00:00 — 22:00 |

| Saturday | — | — |

| Pazar | — | — |

Uygulama alanı

Uluslararası Ödeme Bankası tarafından Nisan 2013'te yapılan araştırmaya göre (http://www.bis.org/) merkez bankalarının aylık cirosu 7 lider para birimi ayırmaya izin veriyor ki, biz bunları inceleyeceğiz:

| Döviz | Cirodaki pay, % |

| USD | 43.5% |

| EUR | 16.7% |

| JPY | 11.5% |

| GBP | 5.9% |

| AUD | 4.3% |

| CHF | 2.6% |

| CAD | 2.3% |

Sağ sütünda azalan düzende regulatörlerin genel döviz cirosunda dövizlerin ilgili payları sunulmaktadır. Cironun %2'sinden azını kaplayan dövizler sistemik endekse dahil edilmemiştir.

Endeksi yaratırken biz kalan 6 likit dövizden oluşan (euro'ya karşı USD+JPY+AUD+CHF+CAD) "standart portföyü" değerlendiriyoruz (kote ediyoruz). Ağırlık optimizasyonu standardın Euro bölgesindeki olaylardan en az hassasiyete sahip olmasına yönelik yapılır. Kote standardına uygun ağırlıklar döviz bölgelerinin “müdahale etmeme” ilkesi temelinde seçilir. Bu ilkenin uygulanmasını açıklayalım. 2013 yılı döviz cirosu raporu verileri temelinde euro karşısında kote edilen likit dövizlerin öncelik tablosu oluşturulmuştur.

| Döviz çifti | Cirodaki pay, % | Kalan etki payı, % |

| EUR/USD | 24.1 | 6.7 |

| EUR/JPY | 2.8 | 28 |

| EUR/GBP | 1.9 | 28.9 |

| EUR/CHF | 1.3 | 29.5 |

| EUR/AUD | 0.4 | 30.4 |

| EUR/CAD | 0.3 | 30.5 |

Dikkate alınan likit enstrümanlara bağıntılı euro cirosunun toplam payı %30.8'dir. Bu durumda kalıntı pay toplam ciro ve EUR/x döviz çifti payı arasındaki farkı temsil eder. Kalan pay baz kısmın fiyat değişikliği ile ilgili olarak para biriminin (EUR) istikrarını karakterize eder. Gerçekten, endekse anlamlı bir volatilite dahil edilmesi için dövizin (EUR/x) geri kalan "partnerlerinin" döviz işlemleri hacimlerinde kendi özgül ağırlıkları ile katılımı gerekir. Bu nedenle 2. Tablonun sağ sütunundaki değerler endeksin oluşturulması sırasında dövizlerin ağırlıklarını belirlemek için kullanılmışlardır.

Euro endeksi yapısının aşağıdaki gibi temsil edilebileceğini hatırlatalım::

Standart için kalan etki payına orantılı olarak wi ağırlıkları seçelim (2. Tablonun sağ sütunu). Böylece Euro bölgesindeki olaylara bağıntılı olarak standardın istikrarını artırıyoruz. Endeks duyarlılığı baz kısmın (EUR) varlığı ile belirlenir. Hesaplama standart portföyün aşağıdaki formülüne yol açıyor: USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). &EUR_Index enstrümanı AB'nin ekonomik kalkınmasındaki temel değişikliklere yüksek duyarlılığa sahiptir ve bu nedenle Avrupa Merkez Bankası (ECB) duyuruları, ticaret bakiyesi (Trading Balance) ve tüketici fiyat endeksleri (Core CPI) yayımları gibi temel olaylar sırasında eğilim takip etme stratejisi için idealdir.

NetTradeX ticaret platformunda enstrümanı satın alma EUR üzerinde uzun pozisyon ve standart portföy üzerinde kısa pozisyon arasında sermaye tahsisi anlamına gelir:

USD(4.35%)+JPY(18.2%)+GBP(18.8%)+CHF(19.2%)+AUD(19.8%)+CAD(19.65%). Sonuç olarak, kişisel kompozit enstrüman (PCI) GeWorko modelini kullanarak oluşturuluyor.

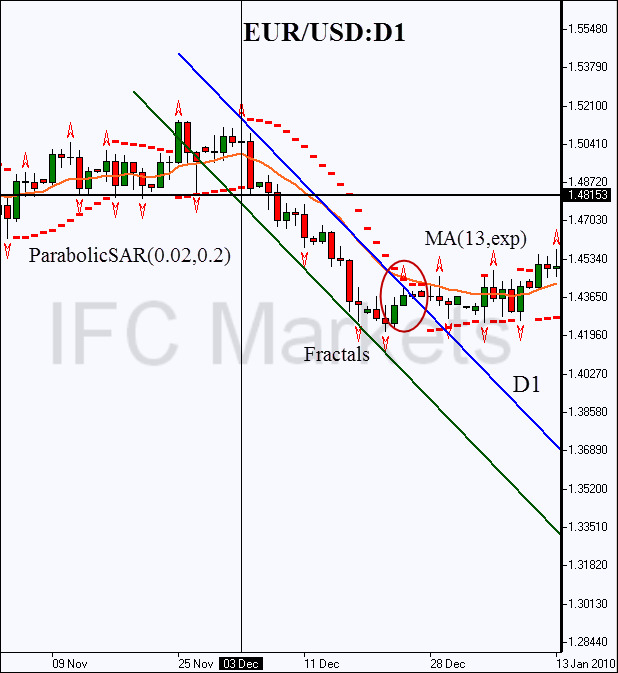

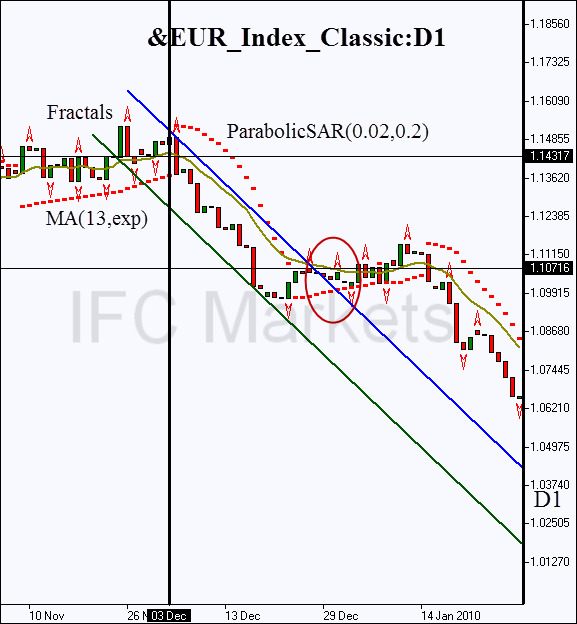

Piyasada özel bir durum ele alalım. 3 Aralık 2009 yılında Avrupa Merkez Bankası başkanı Jean-Claude Trichet'in Brüksel'de gerçekleşen basın toplantısında yaptığı konuşma dikey çizgiyle gösterilmiştir. Trichet, AMB'nin ticari bankalara yardımı kademeli olarak azaltmaya başladığını duyurdu. Dahası, bu programlar için faiz oranının değişken olacağını söyledi. Bu duyuru yabancı yatırımcılar için Avrupa para birimi çekiciliğinin düşmesine yol açtı. PCI (Personal Composite Instrument) fiyatı yatay hareketten çıkıp Avrupa para biriminin zayıflamasını onaylayan yeni bir düşüş kanalı oluşturdu. Trend kanalının 85 günlük varlığı sırasında endeks üzerinde kısa pozisyon %5.7 karlılık göstermiştir. Volatilite veya risk karakterize eden eğilim kanalının genişliği orijinal fiyatın %1.8 tutarındadır. Bu pozisyon ticareti stratejisinin karlılığını risk oranı getirisi ile tahmin edebiliriz: 3.3 (>2). Böylece endeks eğilime göre pozisyon ticareti için yeterince caziptir.

Fig.1. &EUR_Index D1 chart

Fig.2. EUR/USD D1 chart

Aynı olaya EUR/USD enstrümanının verdiği reaksiyonun daha öngörülmez olduğunu belirtmek gerekir. %2.1 volatilitede karlılık %2.7 oldu. Böylece 1.3 getiri endeksin ilgili değerinden neredeyse üç kat daha düşük: 3.3'e karşı 1.3. Karlılık da neredeyse iki kat düştü. Her iki durumda da tahmini pozisyonun günlük eğilim kanalının ihlal edildiğinde kapandığına dikkat edelim. Pozisyon 3 Aralık sonrasında en yakın direnç seviyesi kesiştiğinde açıldı. Bu seviye Bill Williams fraktalı tarafından belirlendi ve euro için 1.48153'e eşitlendi (Res. 1'e bak). Örnekten görüleceği gibi eğilim ticareti için cazipliğinin yanı sıra riskleri çeşitlendirmeye ve sahte istikrarsızlığı önlemeye izin verir. AMB'nin basın toplantısından sonra diğer döviz bölgelerinin gelişmiş ekonomilerine ilişkin gelişmelerin, endeksin hareketini etkilemediğine dikkat edin: PCI volatiliteyi filtreledi.

Örneğin 24 Aralık 2009 tarihinde anahtar aylık gösterge - ABD'de İşsizlik Başvuruları yayımlandı (Unemployment Claims). Gösterge değeri göstergenin önceki değeri 480k ve tahmin edilen seviyeden (471K karşı 452K) daha düşük oldu: Unemployment Claims %6 azaldı. Bu doların keskin bir artışına yol açtı, ki bu da EUR/USD döviz çiftinin trend çizgisinin ihlaline karşılık gelir (res. 2). Bununla birlikte &EUR_Index endeksin reaksiyonu sakinden öteydi: eğilim küçük bir düzeltme ile devam etti. Endeksin trend kanalının sıradan enstrümanın kanalından daha uzun süre varolduğunu belirtelim. Gelişmiş ekonomilerden herhagisindeki ani değişiklikler ile ilgili bireysel riskler standart sayesinde azaltılmıştır. "Müdahale etmeme ilkesine" dayalı optimizasyonun verimlilik ve karlılığı önemli ölçüde artırmaya izin verdiğini unutmayın. Bu ilkenin ihlali portföy davranışında istikrarsızlığa yol açar. Şimdi ise klasik endeks oluşturma kurallarıyla oluşturulan bir PCI düşünelim – örneğin S&P500, DAX, CAC40 gibi popüler hisse senedi endekslerinin varlık ağırlıkları ilgili şirketlerin kapitalizasyonuna göre belirlenirler. Bu klasik modele uygun olarak standart için cirodaki pay ile (kapitalizasyonun para birimi eşdeğeri) orantılı olarak (2. Tablonun sol sütunu) wi ağırlıkları seçelim. 3. resimde AMB başkanının basın toplantısı sırasında böyle bir endeksin günlük grafiği gösterilmiştir.

Bu klasik endeksin davranışı EUR/USD döviz çiftinin davranışına benzer: cirodaki en büyük pay sayesinde kote edilen portföyde %80 ağırlığa sahip. Bu yüzden de eğilim çizgisinin ihlali çok geç kalmıyor: 27 Aralık 2009 yılında çeşitlendirme gelirin %3'e, karlılığın ise 1.3'e kadar artmasına olanak sağladı. Bununla birlikte volatilite %2.3'e eşitlendi. Böylece endeks getirisi biraz daha yüksek karlılıkla EUR/USD getirisine eşittir: %2.7'e karşı %3. Örnekten görüldüğü gibi endeks oluşturmanın klasik modeli gerçekten de döviz bölgesi için uygun değildir ve bu yukarıda oluşturulan standart endeksin kullanımını haklı çıkarır.

Fig.3. &EUR_Index_Classic chart. Optimization by turnover share.

IFC Markets'in özel olarak sunduğu PCI enstrümanları ile ticaret için ücretsiz bir hesap açıp NetTradeX platformunu indirmeniz gerekir.