- Eğitim

- Teknik analiz

- Dow Teorisi

Dow Teorisi (Dow Jones Teorisi) Açıklaması

Dow Teorisi Nedir

Dow Teorisi İlkeleri

- Piyasa her şeyi hesaba katar.

Piyasadaki arz ve talebi etkileyebilır her şey piyasa fiyatlarında yansıyor. - Piyasada üç temel hareket (trend) vardır.

Dow'a göre fiyat hareketlerinin en düşük noktaların izafi olarak birleştirilmesi ile oluşan doğru yükseliş yönündeyse buna "Yükselen trend" denir. Eğer fiyat hareketlerinin en düşük noktaların izafi olarak birleştirilmesi ile oluşan doğru düşüş yönündeyse o halde buna "Düşen trend" adı verilir.

Dow, fizikte olduğu kadar etki-tepki prensibi (yani her onemli hareketten sonra belirli bir dönüş gelir) piyasaya da uygulanabildiğini inanıyordu.

Dow, trend'in üç bölümden oluştuğunu düşünüyordu.- Ana (Primary) Trend: yükselen (bull) veya düşen (bear) piyasa trendini gösteren ana trend, bir yıldan birkaç yıla kadar süren bir dönem içerisinde gözlemlenebilmektedir. Yeni oluşan fiyat eski fiyata göre yüksekse (higher-highs, higher-lows) ana trend yükseliş yönündedir. Eğer yeni fiyatlar eski fiyatlara göre daha düşükse, (lower-highs, lower-lows) ana trend düşüş yönündedir.

- İkincil (Secondary) Trend: Yükselen bir piyasadaki önemli düşüşler veya düşen bir piyasadaki önemli yükselişler olarak gerçekleşen ikincil trendler bir aydan birkaç aya kadar sürmektedir. İkincil Trendler ana trendin ara, düzeltme reaksiyonları olarak oluşurlar. Genellikle bir önceki ikincil hareketin 1/3'ü ile 2/3'ü arasında hareket ederler. Aşağıdaki grafikte Ana Trend (A) ve İkincil Trendler (B ve C) ile gösterilmektedir.

- Küçük (Minor) Trend: Bir günden üç haftaya kadar süren minor trend kısa vadeli olduğundan ve manüpülasyonlara maruz kalabileceğinden uzun vadeli yatırımcıları yanlış yönlendirebilirler. İkincil trend birkaç minor trendden oluşmaktadır.

- Ana trendler üç aşamadan (phase) oluşmaktadır.

- Birinci aşama bilinçli yatırımcıların ekonomik iyileşme ve uzun vadeli büyüme beklentilerinden kaynaklanan yoğun alımları ile başlamaktadır. Genel piyasa koşulları sıkıntılı ve karamsardır. Bilinçli yatırımcılar bu sıkıntıdan etkilenerek satılan hisse senetlerini satın alırlar.

- İkinci aşamada genel ekonomik koşullarda düzelme ve şirket karlarında artışlar görüldükçe piyasadaki diğer yatırımcılar da alıma başlarlar.

- Üçüncü ve son aşamada ekonomik koşullar oldukça iyi görünmekte ve şirket karlılıkları rekor düzeylerde gerçekleşmektedir. Bu olumlu piyasa şartlarında, karamsar yatırımcılar da dahil olmak üzere herkes fiyatların daha da yükseleceği düşüncesi ile daha çok hisse senedi almaya başlar. Bu aşamada bilinçli yatırımcılar devreye girerler ve düşüş beklentileri olduğu için ilk aşamada satın almış oldukları hisse senetlerini satmaya başlarlar, yani karlarını realize eder, ve olası düşüşlere karşılık önlem almaya başlarlar.

- Endeksler birbirlerini doğrulamalıdır.

Industrial Average (DJIA - Dow Jones Industrial Average) ve Rail Average (DJTA - Dow Jones Transportation Average) Endeksleri trenddeki bir değişimi işaret edebilmek için aynı yönde hareket etmek zorundadır. Her iki trend de bir önceki tepe değerinden daha fazla yükselerek düşüş trendinin bittiğini veya bir önceki en düşük seviyeden daha aşağı düşerek yükseliş trendinin sona erdiğini onaylamalıdır. Aşağıdaki grafikte her iki endeks de bir önceki tepe değerinden daha fazla yükselerek yeni trendin başladığını işaret etmektedir. - İşlem Hacmi (volume), trendi onaylamalıdır.

Dow Teorisi hisse senedi fiyat hareketleri üzerine kurulmuştur. Fiyat hareketlerinin yetersiz kaldığı belirsizlik durumlarında işlem hacmi verilerinden faydalanılmaktadır. İşlem Hacmi grafiği ana trend doğrultusunda hareket etmelidir. Fiyat artarken işlem hacmi zayıf kalıyorsa veya fiyat düşerken işlem hacmi artıyorsa süregelen trendde bir değişim olacağı söylenebilir. Aşağıdaki grafikte yükselen ana trendi onaylayan işlem hacmi grafiği görülmektedir. - Kesin bir dönüş sinyaline kadar trend aynı kalır.

Yükseliş trendini yeni fiyatların eskilerine oranla yüksek olması (higher-highs, higher-lows) şeklinde tanımlamıştık. Bir yükseliş trendinin sona ermesi için en azından bir kez yeni fiyatın eskisinden düşük olduğunu görmemiz gerekmektedir (düşüş trendi için de tersi durum sözkonusudur). Ayrıca iki endeksten sadece bir tanesindeki kesin dönüş tek başına yeterli değildir, diğer endeks tarafından da bu dönüşün onaylanması gerektiği unutulmamalıdır. Bir ana trend için hem DJIA hem de DJTA tarafından düşüş sinyali verilirse yeni trenddeki düzensizlikler daha büyük oranlarda gerçekleşir. Bununla birlikte bir trend ne kadar uzun sürerse o trenddeki düzensizlikler gittikçe azalış gösterir. Aşağıdaki grafikte C düşüş trendinin A (higher-high) ve B (higher-low) noktalarından sonra sona erdiğini görebiliriz.

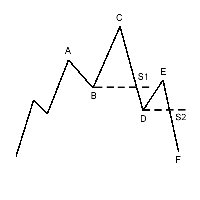

Başarısız bir genlik.

Başarısız bir genlik."C" tepesinin "A" altını aşmakta başarısız denemesinden sonra "B" altının aşılması geldi. Bu da "S" noktasında SAT sinyalidir.

Başarılı bir genlik.

Başarılı bir genlik."D", "B"nin altına düşmeden önce "C", "A" tepesini aşıyor. Bazı traderler için SAT sinyali "S1"dir. Bazıları da "S2"da satmaya başlamadan önce tepenin "E"e düşmesini beklemektedirler.

Dow sadece kapatma fiyatlarını hesaba katıyordu. Indeksler önemli olmak üzere önceki tepelerin daha üstünde yoksa son altların altında kapatılmalı. Gün içi dalgalanmalar önemli değildi.

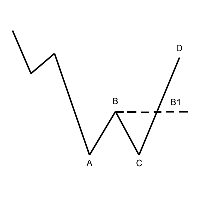

Başarısız bir alt genliği.

Başarısız bir alt genliği.AL sinyali, "B1"de "B"nin aşılmasıdır.

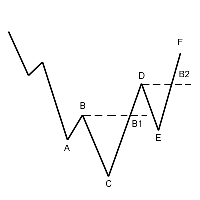

Başarılı bir alt genliği.

Başarılı bir alt genliği.AL sinyali, "B1" ya da "B2".

Forex becerilerinizden emin değil misiniz?

Testi yapın, seviye değerlendirmesinde size yardımcı olalım!